何为“低位并列阳线”?

低位并排阳线出现在下跌趋势中,由2根阳线组成,第一根阳线跳空低开,在前一交易日K线下方留下缺口,后一根阳线与第一根阳线并肩而立,有些时候会出现两根阳线并排不是非常整齐的情况。一般而言,低位并排阳线是见底信号,表明股价或指数已到谷底或到阶段性底部,后市看涨。如下图:

低位并排阳线的特点和含义

低位并排阳线的特点和含义

1、在下跌的时候显现,被两根阳线组合构建成的,阳线的价位在实际的情况当中能够有小幅度的偏差;

2、两根阳线和之前的那个K线构建成了一个跳空低开的缺口;

3、跳空的缺口在后面的走势当中可能会变成重要的支撑位或是压力位;

4、见底的讯号,后市是看涨的。

用低位并排阳线买进的原因

1、低位的并排阳线根据三根的K线组合的形态去进行分析,在股票的价格不停的下跌以后显现,第一根的阴线刚好就顺势的低开,说明空头的力量获得了有效的释放,之后开始跳空低开。

但是股票的价格还没有顺势的低开低走,没想到是低开高走去收阳线,股票的价格有止住下跌逐渐稳住,转暖的痕迹,第三根的阳线与第二根的阳线是并排的,多头的能量逐渐变强的讯号变得更加的强烈,所以后市进行反转上涨的几率很大。

2、在股票的价格长时间的下跌之后,股票的价格相对来讲是处在低位的,造成了低位的并排阳线,一般的话都是标志着股票的价格将要见底或者是股票的价格已经是到达了阶段性的底部。

投资者要是碰见这样的K线组合,可以适量的去建仓。假设低位的并排阳线伴随着明显变大的成交量,后市向上进行反转 的几率就变的更大。

低位并排阳线的买入技巧

1.显现低位的并排阳线之后的几个交易日内,假设股票的价格一直上涨的话,越过此形态的第一根K线上的缺口,那么这个就是买点了。

2.低位并排阳线的止损位置,投资者们能够设置在两根阳线的最低价位上。

要是股票的价格下跌突破了这个位置的话,就说明着多方的力量已经没有办法再一直去支撑股票的价格了。

空方的力量即将占领主导的地位,如果我们是依据这个形态买进股票的话,那就要把股票给卖出止损。

3.要是在显现低位的时候,并且排阳线同一时刻的成交量也随之变大,就说明多方仍然有支撑的力量,看涨讯号的准确性就更强。

4.要是这个形态的第二根阳线的上影线已经是弥补了第一根阳线的跳空缺口,就说明多方的力量是非常的强势,这个时候投资者们可以考虑股票的买进。

低位并排阳线买入相关案例分析

1、光正集团(002524),在2015年1月13日、14日,在下跌过程横盘中出现了“低位并排阳线”K线组合形态,表明股价可能已经筑底完成,而后股价一路开始上涨。 如下图:

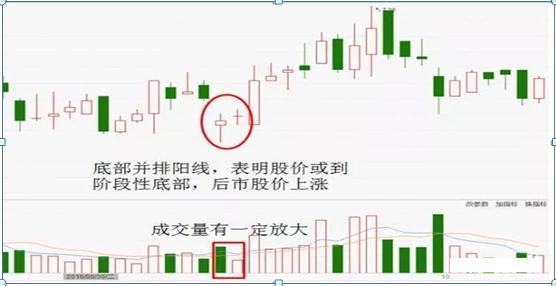

2、冠城大通(600067),2016年9月12日、13日,在横盘整理过程中出现了“低位并排阳线”的K线组合形态,并且伴随了成交量的一定放大。9月12日阳线下探120日均线,前期低点6.65元也是下触120日均线后开始反弹。此时的低位并排阳线K线组合,表明股价或到阶段性底部,之后股价开始上涨。如下图:

2、冠城大通(600067),2016年9月12日、13日,在横盘整理过程中出现了“低位并排阳线”的K线组合形态,并且伴随了成交量的一定放大。9月12日阳线下探120日均线,前期低点6.65元也是下触120日均线后开始反弹。此时的低位并排阳线K线组合,表明股价或到阶段性底部,之后股价开始上涨。如下图:

下面给大家介绍股市底部的特征:

下面给大家介绍股市底部的特征:

1、长期下跌后横盘,稍微有反弹,带来少许希望,又突然破位,大家开始更加悲观恐慌。

2、新股开始持续跌破发行价格,新股上市首日收盘涨幅极低,有的在不久后就跌破发行价格,或开始有股价跌破净资产值的个股出现。

3、盘面热点板块开始出现。

4、前期抗跌各股及板块开始补跌。

5、管理层的态度开始逐步转暖,政策面开始出现小许转机。媒体上又开始出现讨论降低交易成本税收等相关话题,但大多数人充耳不闻。

6、股民散户到大中户均大幅亏损,突然有一天普遍大跌,股民开始加大亏损额;大部分股民已经亏了很长时间和亏了很多,连一些有经验的分析师也开始悲观起来。

7、大盘在敏感时间窗或日历日习惯大跌,惯性会延续

8、大跌后又大跌,关键阻力位及重要心理位破了一个又一个,跌跌不休。前期放量的各股又跌破前期平台,舆论一边倒看空,对宏观面和政策利好变得麻木不仁,熊市思维极其严重。

9、大盘下跌末期,板块联动脉冲放量及轮换现象加剧,但大盘指数波动区间并不大。

10、市场一片哀歌,跌势加剧,全部人已经失望并丧失方向感。众望所归,大盘需要一个反转的契机。往往此时政策面会不经意地出现一些新的举措或各类创新题材。

12、基金折价现象普遍,尤其是市场主流基金,基金的操作理念受到普遍质疑,主流基金似乎也失去方向感。

13、市场不利传言增多,大盘由阴跌变急跌,或者有成批的个股或板块集体大幅下搓或集体跌停。

14、新基金发行受挫,发售开始不顺利、困难,新基金发行宣传由媒体走向细分市场,如走入社区等以前不被看重的发行区域。

15、指数跌破“政策底”,券商普遍亏损,经营危局

版权声明

本文仅代表作者观点,不代表本站立场。

本文系作者授权,未经许可,不得转载。