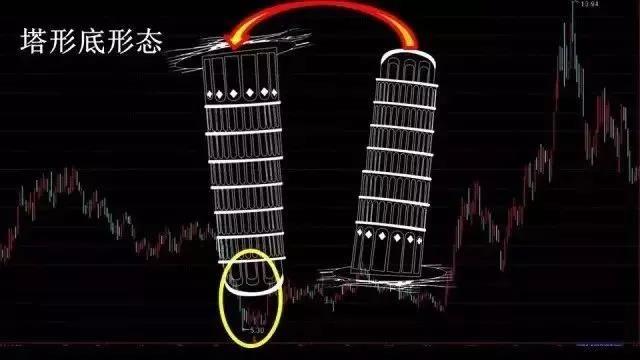

什么是塔型底?

在一个下跌行情中,股价在拉出长阴线后,跌势开始 出现了一连串的小阳、小阴线,随后窜出一根大阳线,此时确立。因其形状像个倒扣的塔顶,故命名为塔形底。塔形底是见底回升信号。如若有量配合,往往会有一段较大的涨势出现,因此,投资者见此图形应抓准机会,跟进做多。

在一个下跌行情中,股价在拉出长阴线后,跌势开始 出现了一连串的小阳、小阴线,随后窜出一根大阳线,此时确立。因其形状像个倒扣的塔顶,故命名为塔形底。塔形底是见底回升信号。如若有量配合,往往会有一段较大的涨势出现,因此,投资者见此图形应抓准机会,跟进做多。

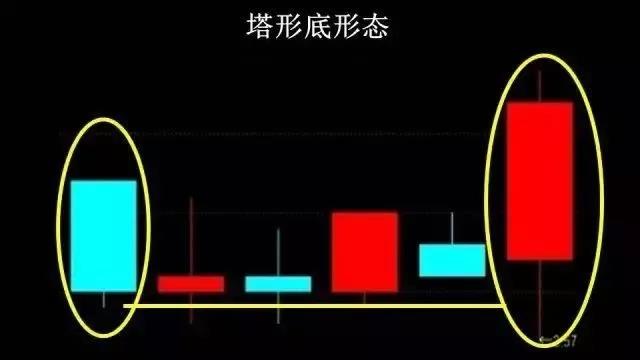

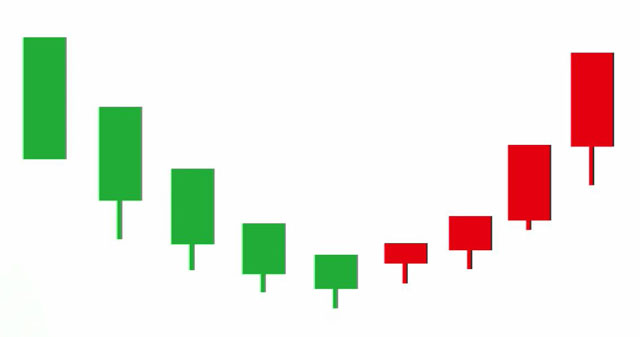

塔形底较多出现在股价连续大幅下跌之后,在股价跌势的末端收一根惯性下跌的大阴线或中阴线,随后股价跌速减缓,在大阴线或中阴线的右下方出现一组相对较小的小K线,表现出止跌企稳的迹象。小K线可以是小阳线也可以是小阴线。最后,股价突然拉出一根中阳线或者大阳线。

塔形底较多出现在股价连续大幅下跌之后,在股价跌势的末端收一根惯性下跌的大阴线或中阴线,随后股价跌速减缓,在大阴线或中阴线的右下方出现一组相对较小的小K线,表现出止跌企稳的迹象。小K线可以是小阳线也可以是小阴线。最后,股价突然拉出一根中阳线或者大阳线。

当最后一根大阳线没有正式形成之前,仅仅通过之前的K线形态是很难辨识股价是否已经止跌企稳并且有反转上攻的意图,很有可能是通过放缓下跌的速度搭建一个小平台让指标调整完毕,然后继续下跌。只有最后这根大阳线或中阳线的出现,才能体现反转向上的意图。此时,塔形底的技术图形才算真正搭建完毕了。

当最后一根大阳线没有正式形成之前,仅仅通过之前的K线形态是很难辨识股价是否已经止跌企稳并且有反转上攻的意图,很有可能是通过放缓下跌的速度搭建一个小平台让指标调整完毕,然后继续下跌。只有最后这根大阳线或中阳线的出现,才能体现反转向上的意图。此时,塔形底的技术图形才算真正搭建完毕了。

技术要点:

1、塔形底出现时一定要配合成交量,否则很可能是诱多陷阱。

2、选取的股票最好是前期强势股,且回调幅度比较大。

3、塔形底的第一根阳线非常重要,如果以涨停出现则后市行情将会非常好。

4、如果股价高位回调形成塔形底,则塔形底的形成很可能是主力再次借反弹出货,这时就需要大家认真分析股价盘中是否有主力出货现象。

5、 前期走势有相同K线形态成功验证为最佳。

6、一连串的小阴小阳对应的成交量相对较少,说明杀跌动能逐渐衰减。

7、长阳对应的成交量明显放大,说明主力资金进场,短线拉升在即。

最佳买点:

1. 激进型玩家可在“塔形底”即将形成当日尾盘买入。

2. 稳健型玩家可在“塔形底”形成后,次日择机买入。

辨识技巧:

1、塔形底属于底部反转的信号,出现的位置非常的重要。在股价下跌初期出现的塔形底形态,往往止跌反转的概率并不大,这种塔形底诱多的含义更多。

只有经历过股价大幅回调,跌幅巨大,此时出现的塔形底形态见底反弹、成功上涨的可能性才高。

只有经历过股价大幅回调,跌幅巨大,此时出现的塔形底形态见底反弹、成功上涨的可能性才高。

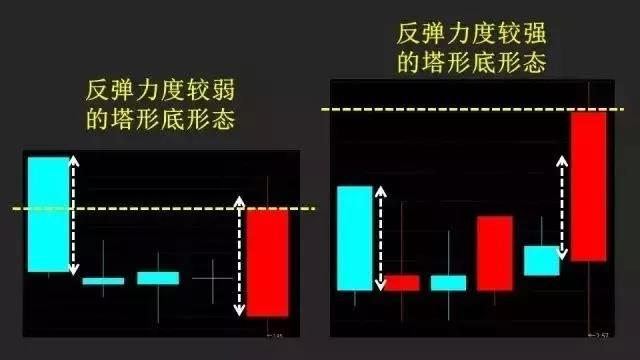

2、构成塔形底最后的那根大阳线的实体部分最好能大于第一根大阴线的实体部分。因为实体部分的长短反应了多空双方相互争夺的力量大小,阳线实体越长多方力量越强。其次,最后一根长阳线的收盘价最好能越过第一根大阴线的开盘价,这样表示多方取得压倒性的胜利,后市上涨的力度也会更大。反之,可能后市反弹的力度也相对较弱。

2、构成塔形底最后的那根大阳线的实体部分最好能大于第一根大阴线的实体部分。因为实体部分的长短反应了多空双方相互争夺的力量大小,阳线实体越长多方力量越强。其次,最后一根长阳线的收盘价最好能越过第一根大阴线的开盘价,这样表示多方取得压倒性的胜利,后市上涨的力度也会更大。反之,可能后市反弹的力度也相对较弱。

3、从量价配合来看,辨别底部反转不能脱离放量这个关键信号,放量,甚至放巨量的大阳线才能实现真正的底部反转,无量大阳线往往是来去匆匆好景不长。因此,塔形底形态的一个重要信号就是最后一根上攻的大阳线必须带量,并且成交量最好大于第一根大阴线当日的成交量,只有这样后市股价由弱转强的概率才会更大。

3、从量价配合来看,辨别底部反转不能脱离放量这个关键信号,放量,甚至放巨量的大阳线才能实现真正的底部反转,无量大阳线往往是来去匆匆好景不长。因此,塔形底形态的一个重要信号就是最后一根上攻的大阳线必须带量,并且成交量最好大于第一根大阴线当日的成交量,只有这样后市股价由弱转强的概率才会更大。

塔形底K线的特征:

塔形底K线的特征:

塔形底出现在股价下跌过程中,先是一根大阴线或中阴线,后为一连串的小阴小阳线,最后出现一根大阳线或中阳线。因其形状像个倒扣的塔顶,所以称为塔形底。

塔形底出现在股价下跌过程中,先是一根大阴线或中阴线,后为一连串的小阴小阳线,最后出现一根大阳线或中阳线。因其形状像个倒扣的塔顶,所以称为塔形底。

塔形底K线案例讲解:

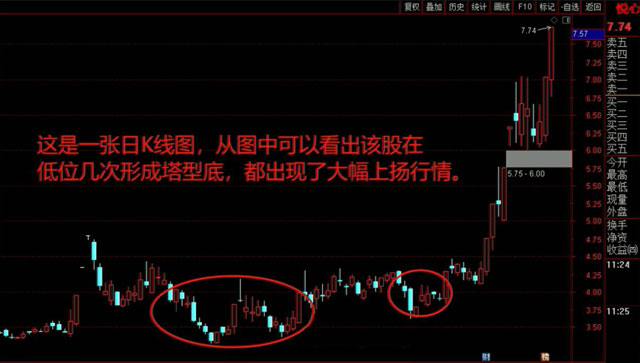

塔形底是股价见底回升的信号后市看涨,这个股票在底部多次形成了塔形底,股价都出现了大幅上扬行情。

塔形底是股价见底回升的信号后市看涨,这个股票在底部多次形成了塔形底,股价都出现了大幅上扬行情。

总结:对于塔型底K线图形,如有成交量配合,需要把握住机会逢低介入适量建仓。否则一定谨慎操作,小心诱多陷阱!

版权声明

本文仅代表作者观点,不代表本站立场。

本文系作者授权,未经许可,不得转载。